Simple Crypto Tax Guide [Utgåva 2019]

En del av slutet av 2017: s episka kryptovalutatjurmarknad och början av 2018: s lika chockerande björnmarknad var den reglerande pivoten som inträffade i stora länder. Länder som USA var (och är fortfarande) ansvariga för mycket av kryptomarknadens volym och rörelse. USA fungerar som ett slags klockväder som visar hur världens finansiella episod granskar begreppet decentraliserad finansiering, så när det började bli allvarlig om kryptobeskattning, alla märkte.

I november 2018 utropade IRS-kommissionär Charles Rettig, ”Crypto är inte längre kontant. Det är informationsdatavaluta som IRS har och kommer att ha mer information om än du någonsin kunde föreställa dig. ” Uttalandet kunde inte ha tolkats som mild för dem som undvek sina rapporteringsuppgifter fram till dess. Faktum är att många människor fortfarande kan vara försumliga när det gäller deras kryptovinster och förluster, men den enorma komplikationen som är involverad i denna strävan är oöverkomlig.

Trots en regelbunden uppsättning regler är det en hemsk idé att skjuta upp detta ansvar. Om du är en veteran på kryptomarknaderna kommer dina skatter att innebära att du samlar in data långt tillbaka och förstår hur var, vad, när och hur en enskild handel ska bestämma dess skatteeffekt. Följande guide beskriver koncept som kommer att vara bekant för de flesta handlare och ger lite vägledning om hur man införlivar dessa idéer i din rapport till IRS.

En mångfacetterad tillgångsklass

Skatteplikten för kryptotoken eller transaktion varierar beroende på saker som vilken typ av plånbok du använder, vinsten eller förlusterna du erhållit, vilken typ av mynt eller token som är inblandad, tidsramen för transaktionen och blockchain-händelserna du deltog i. För varje enskild investerare kommer de olika lösa ändarna i deras kryptoportfölj att se väldigt annorlunda ut än någon annans, så de vanligaste idéerna beskrivs nedan:

Kapitalvinster: När du säljer en kryptovaluta med vinst beskattas den enligt standardräntan på kapitalvinster beroende på din skatteklass. Långsiktiga vinster (om du har haft myntet ett år eller längre innan du säljer) är mellan 0 och 20%, medan kortfristiga vinster beskattas enligt din individuella inkomstskattesats (rad 21 i schema 1 i blankett 1040). Till skillnad från aktier, obligationer och andra tillgångar får skattebetalarna inte ett blankett 1099-B för sina kryptovalutor, så varje kryptotransaktion måste rapporteras individuellt på blankett 8949.

Hårda plånböcker eller pappersplånböcker: Kryptovaluta som du för närvarande har i en Trezor eller Nano S, till exempel, kan till stor del ignoreras eftersom den inte har realiserat någon vinst eller förlust. Pappersplånböcker, hårdvaruplånböcker eller liknande metoder där du äger och skyddar din privata nyckel är också undantagna från årliga FBAR-rapporter (Foreign Bank Account Report), eftersom det inte finns några utländska finansinstitut inblandade. På tal om FBAR …

FBAR: I vissa fall rekommenderar vi att du skickar in en FBAR. Mycket av tiden kan dina kryptoinnehav ignoreras eller betraktas som icke-deklarabla när det gäller amerikanska börser, som Coinbase eller Gemini, men inte Binance. Även om Binance och andra utländska börser ännu inte definieras som ”utländska finansinstitut” enligt lagen, bör du fortfarande deklarera dina tillgångar där om de uppfyller FBAR-krav på minst 10 000 USD, eller FACTA-krav på minst 50 000 USD. Dessutom bör eventuella vinster på denna inkomst listas på formulär 8949.

Förluster och hack: En olycklig verklighet i blockchains tidiga år, företag som Quadriga, Bitgrail och Mt. Gox har förlorat investerarnas medel genom hack och bedrägeri, och investerare undrar om de kan göra anspråk på och dra av dessa från inkomster som skadeförluster. År 2017 var detta möjligt men 2018 såg lagarna att ändras i USA för att inte tillåta avdrag för skadeförluster som inte hände i en “federalt förklarad katastrof”. För förluster som faller utanför de nya reglerna, genom tidslinje eller tillgångstyp, kan du rapportera dem som en kapitalförlust.

Kapitalförlust: Om förluster inträffar visar du IRS hur mycket pengar du förlorade handel efter att du stängt kryptovalutapositioner och insett en förlust. Vissa hacks och bedrägerihändelser tidigare har också ansetts som en kapitalförlust, och dessa används för att kompensera dina kryptovinster och kan dra av upp till 3000 dollar i årlig inkomst. Det är svårt att avgöra hur varje transaktion definieras av IRS och vilken inverkan (eller fördel) den kan ha på dina skatter, och det rekommenderas att en skattepersonal hanterar den. Ännu bättre för den ofta oberoende kryptoinvesteraren är gör-det-själv programvara för redovisning av kryptovaluta, som ofta redan är kompatibla med de flesta större börser och gör det enkelt att få en heltäckande bild som innehåller alla dina digitala tillgångar.

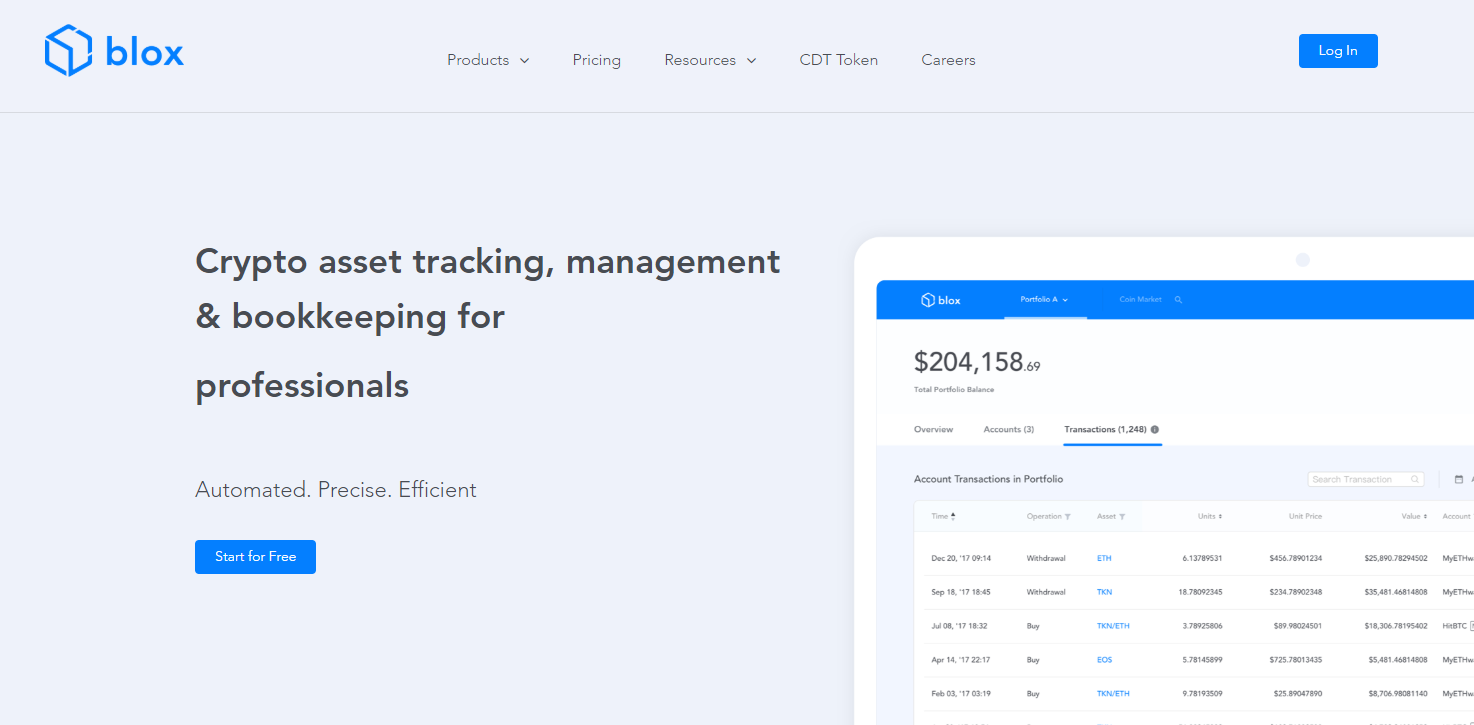

En programvara för krypteringsredovisning som Blox kan göra stor skillnad när du gör skatt för dina digitala tillgångar

Oavbrutna utbyten: Om du fick dina mynt och skatterelaterade data från ett börs innan det gick bra, bra för dig. Om inte, måste du göra några snygga skatteunderlag för att uppskatta dina vinster och förluster konservativt. I stället för att ta förlusten och definiera de mynt du köpte till en kostnad av $ 0, finns det några alternativ. Om du är villig att göra lite måttligt gissningar kan du sammanställa en konservativ historia av din handelsaktivitet baserat på minne.

Illikvida symboler och mynt: ICO-minnen är inte ovanliga. Om du lyckades sälja dem medan de fortfarande var fungibla behöver du inte oroa dig för denna uppfattning. Om inte, är det inte en kapitalförlust att hålla dessa värdelösa token eftersom du ännu inte insett förlusten. Att sälja dessa tokens är ofta omöjligt eftersom de har tagits bort allmänt från börser, så ett kryphål är att sälja dem privat till en tredje part (en vän eller släkting) och sedan betala tillbaka dem. Du skulle inte ha gjort något i det här scenariot, men att förstå förlusten betyder att du kan rapportera det och få ett avdrag.

Forks and Airdrops: IRS kanske kan argumentera för att investeraren är ansvarig för de gaffelmynt som de får i vissa fall, men bevisbördan är hög. Gaffelmynt måste ha accepterats med ett visst värde redan, och om de inte hade något värde (som Bitcoin Ruby eller Diamond) eller om marknaden ännu inte hade bestämt sitt värde är de icke skattepliktiga. Även om gaffelmynt hade värde, kan det hävdas att luftdroppar som skickas till en utbytesplånbok inte kan betraktas som ägda av individen i fråga, eftersom de inte har tillgång till sin privata nyckel. För airdrops som är värdefulla, säljs för att realisera vinster och i en plånbok som du äger krävs rapportering om kapitalvinster.

Att köpa saker med krypto: Överföringen av mynt för en annan artikel eller värdetillgång (till exempel en bil eller ett hem) betraktas som en realisering av dessa myntvärde vid den tiden och beskattas som sådan. Vad du rapporterar är inte köp av den nya tillgången utan “försäljning” av din krypto för den tillgången, även om den andra tillgången i sig är en kryptovaluta. Det är därför varje enskild transaktion måste registreras på 8949 från. Detta kommer åtminstone att göra det enkelt för din skatterådgivare att förstå vad som hände, och det innebär att göra din datahistorik tillgänglig.

Även om kravet på skatterapportering för kryptovalutainnehav utan tvekan är tråkigt och komplicerat, är riskerna med att inte lämna in helt enkelt för stora. Istället för att hitta dig själv det ovetande offret för en IRS-straff, gör dina läxor och konsultera specialtjänster och yrkesverksamma för att säkerställa att din kryptoskatteexponering hanteras ordentligt.

Lönebetalningar med Crypto: Enligt Alex Margolin redaktör för Papaya Global, fler och fler företag kommer att erbjuda kryptovaluta som en del av sina lönebetalningar. Han säger att “problemet med att betala i krypto alltid har varit ett överensstämmelse snarare än teknik, men om procenten av lönebetalningen hålls under ett visst belopp kan du följa lokala lönebestämmelser i många länder.