税務調査の前兆は?

税務調査 どんな時に来る 個人?

税務調査は個人の場合、いつ来る? 税務調査が行われる時期は特に決まっていませんが、一般的に3月の確定申告が終わった4月~5月頃に実施される傾向にあります。 そのほか、税務署や国税局の人事異動が終わる7月~11月頃も多いとされています。

税務署に目をつけられやすい人は?

大体の基準としては、課税対象額が1,000万円を超えていると税務調査に入られやすいと言われていますが、実際には明確な基準はなく、1,000万円以下でも税務調査がくるケースはあります。 そんなに高い収入ではないから大丈夫、と申告を怠ることないようにしましょう。

税務調査で見られるものは?

税務調査はどこまで調査をするのか

税務調査の基本は、売上や経費の根拠となっている取引全般を調査し、申告内容が適正であるかどうかを調べることです。 そのため、税務調査に必要があるだろうと税務職員が判断した場合には、帳簿書類や金庫以外にも提示等を求められることがあります。

税務調査がくる確率は?

税務調査の頻度(確率)について考慮すべき点

法人の場合、税務調査を受ける確率が1.3%程度ということは概ね75年に1回程度の頻度で税務調査の対象として循環してくる。 個人事業主の場合、税務調査を受ける確率が0.5%ということは概ね200年に1回程度の頻度で税務調査の対象として循環してくる。

税務調査が入る理由は何ですか?

税務調査が入る理由については、税務署や国税庁は一切基準を公開しておりませんが、一般的には記帳のミスが疑われる企業や脱税の疑いがある企業、急成長している企業などに入る可能性が高いです。 税務調査が入るとデメリットも発生するので、出来るだけ避ける取り組みをしていくことをおすすめいたします。

税務調査 引っかかるとどうなる?

税務調査で税金の申告ミスが発覚した場合や、悪質な脱税などが見つかった場合は、ペナルティを課されることになります。 ペナルティは税金の加算。 要するに、罰金のようなものです。 悪質さやケースによってペナルティの重さや種類が変わってくるという特徴があります。

税務署 何円から動く?

具体的な基準として、課税対象額が「1,000万円」を超えると税務調査の対象になりやすいといわれていますが、税務調査の対象となる基準が明確に定められているわけではありません。 確定申告の必要がある個人であれば誰もが税務調査の対象となり得ます。 申告はきちんと行いましょう。

税務調査 拒否したらどうなる?

結論から言うと、税務調査を拒否することはできません。 国税通則法では、税務調査を拒否した場合の罰則として、「1年以下の懲役または50万円以下の罰金」を定めています。 法律で定められた罰則があるということは、税務調査を拒否して有罪になった場合、前科がつくということです。

税務調査 どこまで調べる 領収書?

領収書 支出の根拠となるため、領収書は税務調査において重要です。 領収書があれば、取引の金額や内容、取引先の会社名などを証明することができます。 領収書がなければ経費として認められない可能性があるため、注意が必要です。

税務調査 何月に来る?

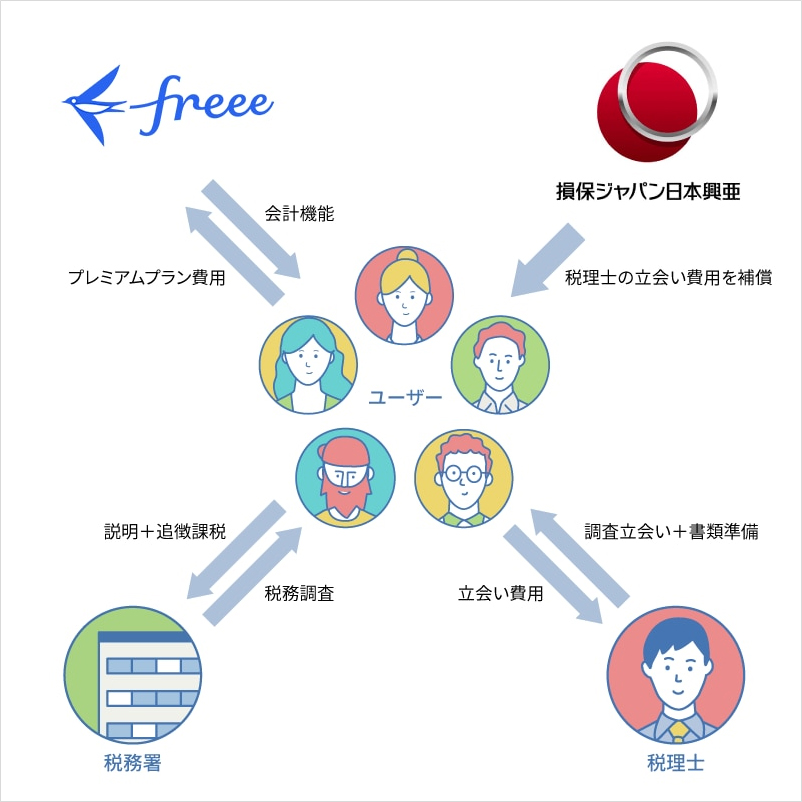

税務調査が行われやすい時期は、4月から5月、7月から12月あたりです。 税務調査の実施件数は、新型コロナウィルスの影響で一時は低下していましたが、また増加する傾向にあります。 税務調査には、税理士の立ち合いが認められています。 税務署から事前通知を受けた場合には、できるだけ早く税理士に立ち合いを依頼しましょう。

税務調査で言ってはいけないことは?

税務調査の際にやってはいけない具体的なNG行動としてはひたすら財産を隠そうとする、わからないことに対して憶測で答えてしまう、嘘の証言をする、担当税理士が調査官に対して高圧的な態度を取る、贈与契約書をさかのぼって作ってしまうといったものですね。

税務調査 何年目で来るの?

税務調査の対象期間は基本的に3年ですが、ミスや否認を税務署側が発見した場合は、3年で留まらずさらに資料を確認することになります。 調査対象期間の基本は3年。 税務署側が「これは大丈夫そうだな」と思ったら、裁量で1年や2年の資料をチェックするだけで終了する可能性あり。

税務署のお尋ねはいくらだと来ますか?

1. 贈与税の申告漏れがばれるケース 個人が年間110万円を超える現金や預貯金などの財産の贈与を受けると「贈与税」がかかり、贈与税申告が必要となります。 2人以上から110万円以下の贈与を受けた場合でも、それらの合計金額が110万円を超えると贈与税の課税対象となるので注意が必要です。

税務調査とお尋ねの違いは何ですか?

お尋ねと税務調査の違い

税務調査は税務調査官が質問検査権にもとづいて行う任意の調査であり、納税者は実質的に断れません。 追徴課税が発生すると、高額な加算税がかかります。 一方、単に確認や間違いを指摘するだけのお尋ねは「行政指導」に該当します。

税務調査はなぜ来るのか?

法人税や所得税をはじめとする多くの税金は、納税者(法人、個人)が自ら税額を計算して申告・納付する「申告納税制度」が採用されています。 税額の計算ミスや虚偽の申告の可能性もあるため、不正行為の防止や申告内容の確認を目的に税務調査が行われています。

税務調査 何がダメ?

税務調査の際にやってはいけない具体的なNG行動としてはひたすら財産を隠そうとする、わからないことに対して憶測で答えてしまう、嘘の証言をする、担当税理士が調査官に対して高圧的な態度を取る、贈与契約書をさかのぼって作ってしまうといったものですね。

税務調査受けたら結果はいつ出る?

税務調査は会社に直接来て調査する実地調査とその後の結果が届くまでの調査と2段階あります。 実地調査は何も問題なければ2~3日、結果が届くまでは長くて3カ月です。

税務調査の実調率とは?

実調率とは、税務調査の対象となる法人や個人事業者などのうち、実際に税務調査が行われた割合のことです。 法人実調率は、実地調査の件数を対象法人数で除したもので、個人実調率は、実地調査 (着眼調査を除く) の件数を税額のある申告を行なった納税者数で除したものとなっています。

税務署 何年後に来る?

税務調査では3年から5年分をまとめて確認する

税務署は実地調査を行う場合、相続税など毎年申告しない税金を除き、基本的に複数年分をまとめて調査します。 税務調査が実施できる期間は申告期限から5年ですが、調査可能期間すべての申告書を必ず調べるとは限りません。

税務調査 何月が多い?

税務調査が行われやすい時期は、4月から5月、7月から12月あたりです。 税務調査の実施件数は、新型コロナウィルスの影響で一時は低下していましたが、また増加する傾向にあります。 税務調査には、税理士の立ち合いが認められています。 税務署から事前通知を受けた場合には、できるだけ早く税理士に立ち合いを依頼しましょう。

税務署に入られやすい会社は?

過去の実績から「不正が多いと税務署から見られている業種」は税務調査に入られやすいです。 具体的にはバー・クラブ、パチンコ、廃棄物処理業、土木工事業などです。 これらの業種は不正発見(重加算税の対象)割合ランキングの常連になるのでマークされやすいと言えます。

税務調査に来る理由は何ですか?

法人税や所得税をはじめとする多くの税金は、納税者(法人、個人)が自ら税額を計算して申告・納付する「申告納税制度」が採用されています。 税額の計算ミスや虚偽の申告の可能性もあるため、不正行為の防止や申告内容の確認を目的に税務調査が行われています。

税務調査 どんな時に来る?

税務調査が行われる時期に特に決まりはありません。 ただし、個人事業者であれば、所得税の確定申告期間中(2月16日〜3月15日)やその前後は調査を受ける可能性が低くなります。 調査を担当する個人課税部門が確定申告に関する業務を行っているためです。