103万円の壁って何?

103万の壁 何が入る?

103万円は通勤手当などの非課税分を含まない総支給額 収入の103万円の中には、原則として交通費や通勤手当は含まれません。 所得税の計算では、通勤手当などの非課税分を除いた総支給額(額面金額)で計算されます。 ただし、1ヵ月あたりの交通費が交通機関を利用している場合15万円を超えると課税対象となるので注意しましょう。

キャッシュ

年収103万の住民税はいくらですか?

年収103万円では7500円の住民税が発生する

非課税額100万円をわずか3万円超えただけで7500円もかかる理由は、住民税は所得割と均等割という2種類で構成されているからです。

扶養控除103万の月額はいくらですか?

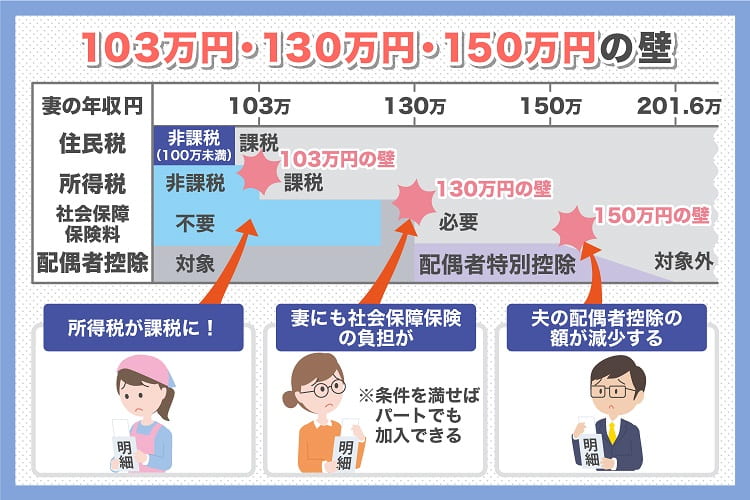

税制上の扶養内で働きたいという方は、年収150万円の壁(扶養配偶者が配偶者控除または配偶者特別控除の適用となる)の場合、月に125,000円まで働くことができ、年収103万円の壁(所得税の支払い対象とならない)の場合、月に85,833円まで働くことができます。

キャッシュ

パート103万越えると税金いくら払うの?

給与収入を103万円から130万円未満まで上げると、次のようなメリットがあります。 ・世帯年収が増える 給与収入が103万円以下から130万円未満まで上がれば、その分世帯収入がアップします。103万円を超えると所得税が発生しますが、その額は1万円前後。

キャッシュ

扶養外れるなら月にいくら稼げば?

加入している健康保険によって若干の違いはあるものの、130万円を1ヶ月あたりに換算した「月額10万8000円」を超えることが一つの目安となります。 3ヶ月続けて10万8000円を超えた時などは「年収130万円を超える見込み」と判断され、扶養から外れる手続きが発生するのです。

一番得する年収の税金はいくらですか?

1番お得な年収は600万円~700万円

結論としては、税率でお得なのは600万円~700万円ほどの年収です。 この年収であれば税率は20%と23%になっていますが、ほとんど変わりません。 そして、手取り金額もそれなりにもらえるため、ある程度納得することができるはずです。

103万の壁 なくなる いつから?

2022年10月以降は、従業員101人以上の会社で働いている場合、年収が106万円以上あれば社会保険に加入するようになります。 さらに2024年にはその対象が、従業員数51人以上の会社に広がる予定です。 配偶者の扶養の範囲内で働きたい人は、103万円の壁に続いて、106万円の壁を意識する必要性が高まってきています。

103万 住民税 月いくら?

年収103万円の場合、確かに所得税はかかりませんが、住民税は7,500円がかかることがわかります。

扶養から外れるならいくら稼げばよい?

扶養を外れるメリット①家計に余裕が生まれる【年収160万円超えなら損しない】 年収が160万円以上なら、税金や社会保険料を支払っても手取り収入が増えるため家計の助けになります。 ただし、年収130万円をわずかに上回るだけなら社会保険料の負担を考えると年収129万円に抑えたほうがお得です。

103万と106万 どちらが得?

数字は近いですが、103万円と106万円の壁はまったく別のものです。 106万円は社会保険の壁ですが、103万円は税金の壁です。 年収が103万円を超えると、所得税の支払いが必要になります。 106万円の壁を超えると所得税や住民税、厚生年金、健康保険のすべてを支払わなければいけなくなる可能性があります。

年収いくらから税金が高くなる?

給与所得者における所得税は、年収103万円を超えた所得金額に対して課税されます。103万とは、基礎控除48万+給与所得控除55万円の合計額です。 年収103万円以上の収入を得た場合は、超えた分の金額に所得金額に応じた税率が適用された所得税が課せられます。

コスパ最強の年収はいくらですか?

手取り額を最大にするには年収800万円台がベスト

制度は何度も改正されており、そのたびに高所得者の負担は重く、低所得者の負担が軽くなるように調整されてきました。 特に年収900万円を超えると33%という重い税率が課されるため、コスパが悪いとされています。

扶養超えるならいくら稼げばいい?

年収が「103万円の壁」を超えると、超えた分の金額に所得税がかかるようになります。 さらに「130万円の壁」を超えると社会保険上の扶養から外れるため、自ら国民健康保険や国民年金、勤め先の社会保険に加入しなければいけません。

住民税を払わなくていい人はどんな人?

(1)生活保護法の規定による生活扶助を受けている人(2)障害者、未成年者、寡婦、ひとり親で前年の合計所得金額が135万円以下の人(3)前年の合計所得が一定の額以下の人(扶養家族がない場合は、合計所得金額が42万円以下の人〔パート収入では年間97万円以下にあたります。〕)

住民税が非課税になる年収はいくら?

アルバイトやパートによる収入が100万円以下であれば、住民税はかかりません。 また65歳以上の単身者で収入が年金のみであれば、年収155万円以下が目安です。

年収いくらが1番お得?

1番お得な年収は600万円~700万円

結論としては、税率でお得なのは600万円~700万円ほどの年収です。 この年収であれば税率は20%と23%になっていますが、ほとんど変わりません。 そして、手取り金額もそれなりにもらえるため、ある程度納得することができるはずです。

年収いくらが一番幸せ?

大学生や就活生の中には、「いくら稼げるかを軸に職種を選ぶ」「幸せな生活のためにお金がほしい」と考える人もいるのではないでしょうか。 しかし、年収が高いほど幸福なのではなく「年収800万円が幸福度のピーク」という研究結果があります。

住民税払ってない人 どんな人?

合計所得が45万円、135万円以下の方

また障害者・未成年者・寡婦(寡夫)、ひとり親世帯の場合は、前年度の合計所得額が135万円を超過していないことで、住民税が非課税になります。

無職の人の住民税はいくら?

無職だと住民税がどうなるのかというと、去年の所得が少なければ住民税は0円になる。 合計所得45万以下なら住民税が0円になる(市区町村によって42万以下などの場合があります)。 つまり、以前から無職で収入が0円なら住民税も0円。 ※くわしくは下記で説明しています。

非課税世帯の世帯年収はいくらですか?

所得割が非課税とされる条件は、単身世帯では年収45万円以下、一般世帯では同一生計配偶者・扶養親族の合計人数によって変わります。 注意点として、所得割とは別に、均等割が非課税になる条件に当てはまらない場合は所得割のみが非課税となり、均等割については支払う義務があります。

パワーカップル いくらから?

三菱総研によるパワーカップルの定義は「夫の収入が600万円以上、妻の収入が400万円以上で、世帯年収が1,000万円以上の夫婦」です。 同社の調査では、夫婦とも管理職や役員など社会的地位の高いケースが多いとも報告しています。

日本の貧困の年収はいくらですか?

厚生労働省によると日本の貧困線は127万円。 単身者世帯で124万円、2人世帯で175万円、3人世帯で215 万円、4人世帯で248万円とされています。

無職でもかかるお金は?

無職になったら払うお金は? 無職になって収入が0円なら何も払わなくていいわけではありません。 無職で収入が0円でも支払うお金は国民健康保険料、国民年金、住民税※です。 ※住民税は去年の所得が少なければ0円になります。

無職でも払わないといけないものは何ですか?

無職になっても払わなくてはいけないお金は、住民税と健康保険料と国民年金保険料!

非課税世帯かどうかを確認するには?

世帯収入を計算し非課税世帯かどうか調べる

非課税世帯の対象であるかを確認するのは、年間世帯収入を計算すればわかります。 世帯収入103万円以下、また上記の特別なケースでご説明したように控除額合計を年収が下回れば、自動的に所得税が非課税となります。